今回は、せどりや転売ビジネスに必要な確定申告のやり方を解説します。

良くある質問ですが、確定申告は必ず申告しないといけないのか?

収入がどのくらいあれば申告しないといけないのか?

このような疑問点があると思います。

結論から申しますと、個人事業主と会社員では、確定申告が必要となる条件が違います。

会社員で副業としておこなってる場合、売上の所得から経費を差し引いて所得が20万円を超えた場合、確定申告が必要になるので、覚えておきましょう。

※個人事業主の場合は、せどりの所得が38万円を超えたら確定申告が必須となります。

では、どのくらいの所得だと申告は不要となるのか?

1年間の所得の合計額が、控除額の合計額より少なければ申告は不要です。

詳しく説明すると、『所得控除額』とは社会保険料や扶養控除などの事を挙げます。

その中に『基礎控除』という確定申告を受ける方は必ず控除することのできる基礎控除というものがあります。

基礎控除の金額は38万円ですので、所得が20万円を超えなければ申告は不要となります。(基礎控除38万円以下)の方は申告は不要となります。

2020年分以降の確定申告からは(所得2,400万円以下で控除額48万円)となりました。

実際、収入に対してかかるものではなく、所得に対して税金はかかってきます。

例えば、所得税=(売上-原価-経費)

このように売上から経費・仕入れ原価や事業に関連するものなどを差し引いた所得にかかるという事です。

確定申告には青色申告と白色申告の、2種類に分けられます。

具体的に青色申告と白色申告はどこが違うのでしょうか?

作成する書類や手続きの方法などに違いが挙げられます。

青色申告では記帳義務や決算書類の作成義務があるのに対し、白色申告では青色申告に必要な複式簿記などの記帳などを行わなくても良いのです。

このことから、青色申告と白色申告の違いは

手続きや経理の業務などの手間などに違いが挙げられます。

しかし、青色申告には白色申告にはない特別控除など税金面で有利になっている点が多々あります。

ここで、色々な種類の控除がでてきたので、わかりやすくまとめていきます。

・所得控除

・基礎控除

・特別控除(青色申告者のみ)

『所得控除』とは上記にも記載してますが、所得から差し引かれる所得控除には、社会保険料控除・扶養控除など他にも様々な種類の控除があります。

こちらから(確定申告の所得控除の一覧表)のページから詳しくご確認いただけます。

『基礎控除』とは、白色申告と青色申告すべての納税者に対して一律38万円が差し引かれる控除となります。基礎控除の金額は38万円ですので、38万円を超えなければ申告は不要となります。

※2020年分以降の確定申告からは(所得2,400万円以下で控除額48万円)となりました。

『特別控除』

特別控除とは、青色申告の方を対象にした控除となります。こちらの控除内容ですが、要件や特典などが様々です。

一般的な内容を挙げると、その一つに所得金額から最高65万円又は10万円を控除するという青色申告特別控除があります。

詳しくは『青色申告特別控除の一覧』をご確認

下さい。

実際にせどりの確定申告の際、何所得として申告すれば良いのか?

会社員やギャンブルではない限り、一般的にせどりの税金は『事業所得』となります。

また、せどりでは何が必要経費として認められるのか?

僕も、せどりの確定申告をする前に税務署などに直接確認を取った事があります。

結論から言うと、『事業を行う上で、せどりに直接関連のあると自分で判断できる場合は経費』として認められるという訳です。

という内容を税務署の方から直接回答がありました!

せどり事業に関連するものを例に挙げると以下の通りです。

・外注費(出品や納品)

・Amazon手数料

・荷造り運賃(送料代・梱包費用など)

・コンサル費(せどりツアー・コンサルやサロン全般)

・せどり教材やコンテンツ

・ツール費(プライスター・keepaなどのツール)

・交通費(店舗仕入れなどの車を利用する場合)

・通信費(パソコン代や回線など)

ざっと挙げるだけで、これだけ事業に関連性のあるものを経費として計上できるという訳です。

例えば、店舗せどりを行なってる場合、車を事業で使うので交通費など車の保険料などは経費として認められると言う事です。

ですが、例えば事業とプライベートで同じ車を使う場合は、事業で使用した割合を日毎に計算して経費として計上を行わなればなりません。

実際、担当者によってそれぞれ回答などが異なる事もあるかと思います。

もしも、後に税務署から指摘などを受ける事などがあるとトラブルになりかねないので、事前に

経費として、事業性に関連するのか疑問に思う事は、必ず直接税務署などに確認を取りましょう。

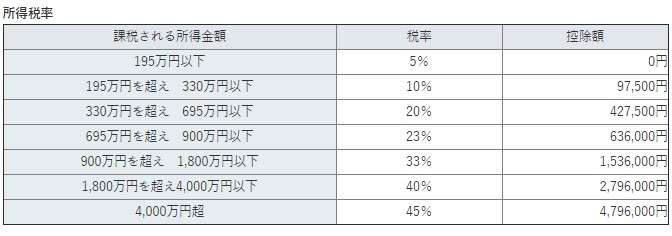

せどりなどの収入に対してどのくらいの税金がかかるのか?

こちらが課税所得別の税率と排除額の一覧表です。

こちらの所得金額は副業の方など会社からお給料をもらっている場合は、合算して考える必要があります。

では、ここからは実際にせどりの確定申告のやり方について解説していきます。

確定申告の申告ができる期間は毎年2月16〜3月15日までと決まってますので、それまでに確定申告をおこなう必要があります。

期間を過ぎるとペナルティーとして、内容は「無申告加算税」と「延滞税」を支払わなければならないことになります。

必ず、期限内に申告しましょう。

まず、確定申告を申告するにあたって、準備する必要があります。

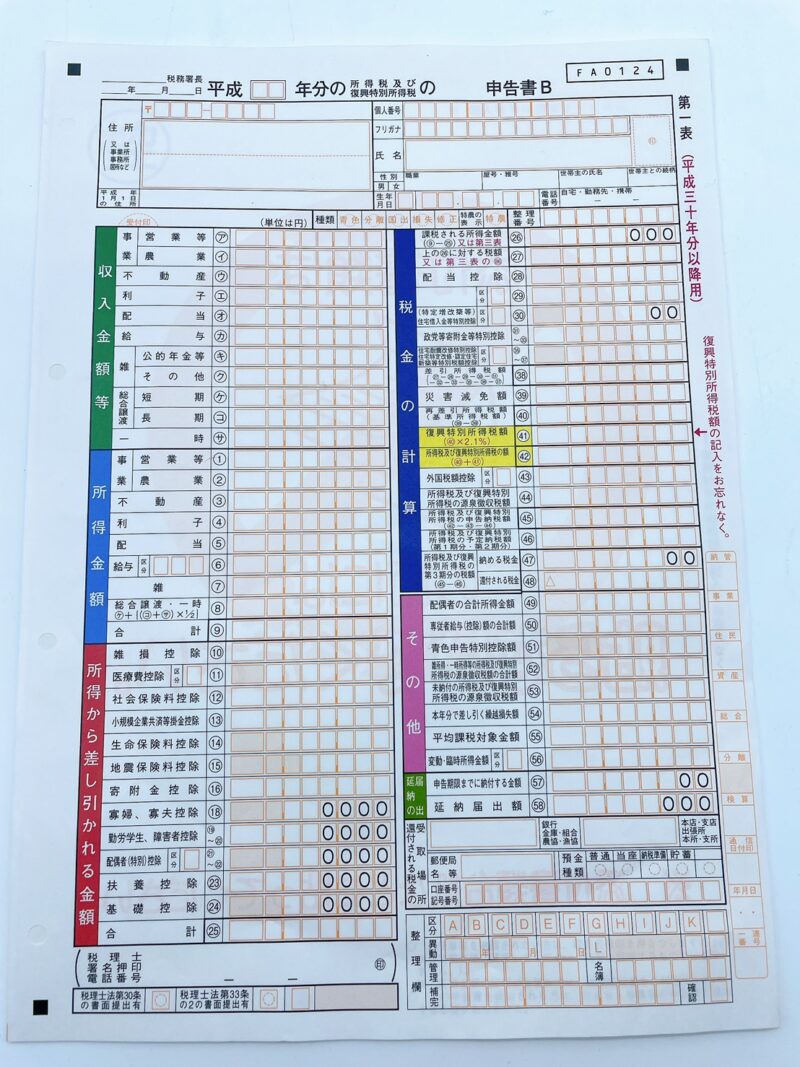

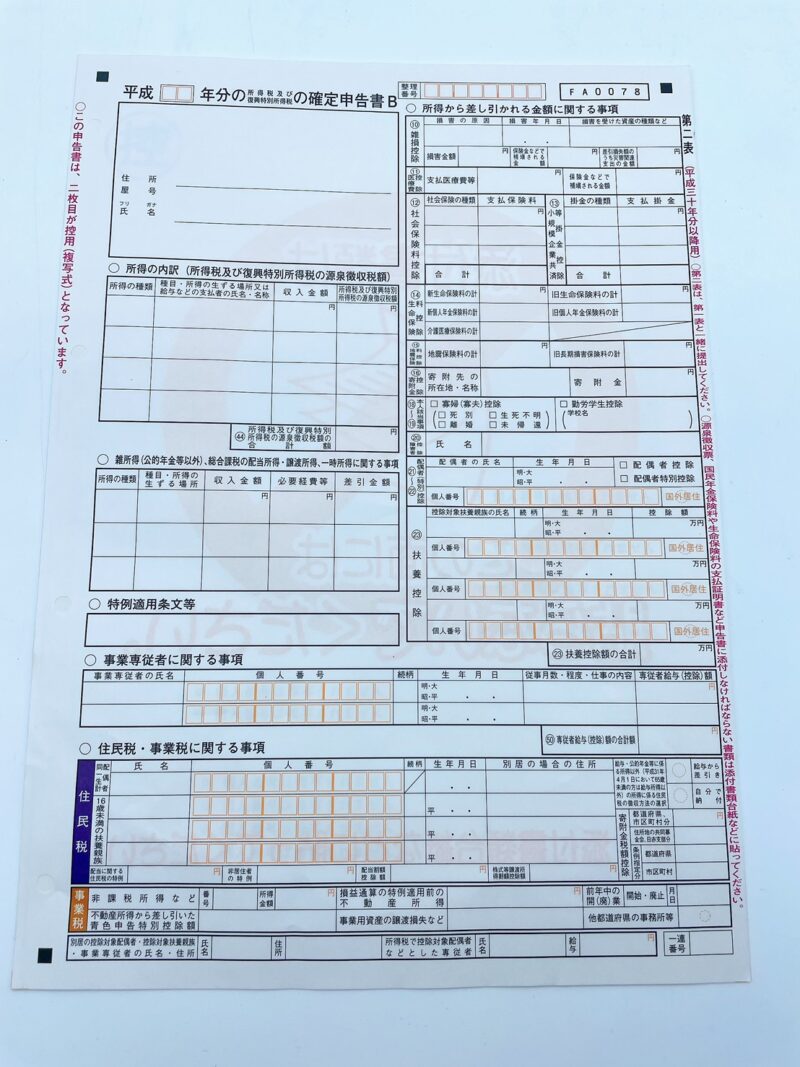

『確定申告書』という書類があるのですが、AとBの2種類の書類がありますので、せどりなどのネットビジネスをされてる方は、必ず確定申告書Bの方を提出しましょう。

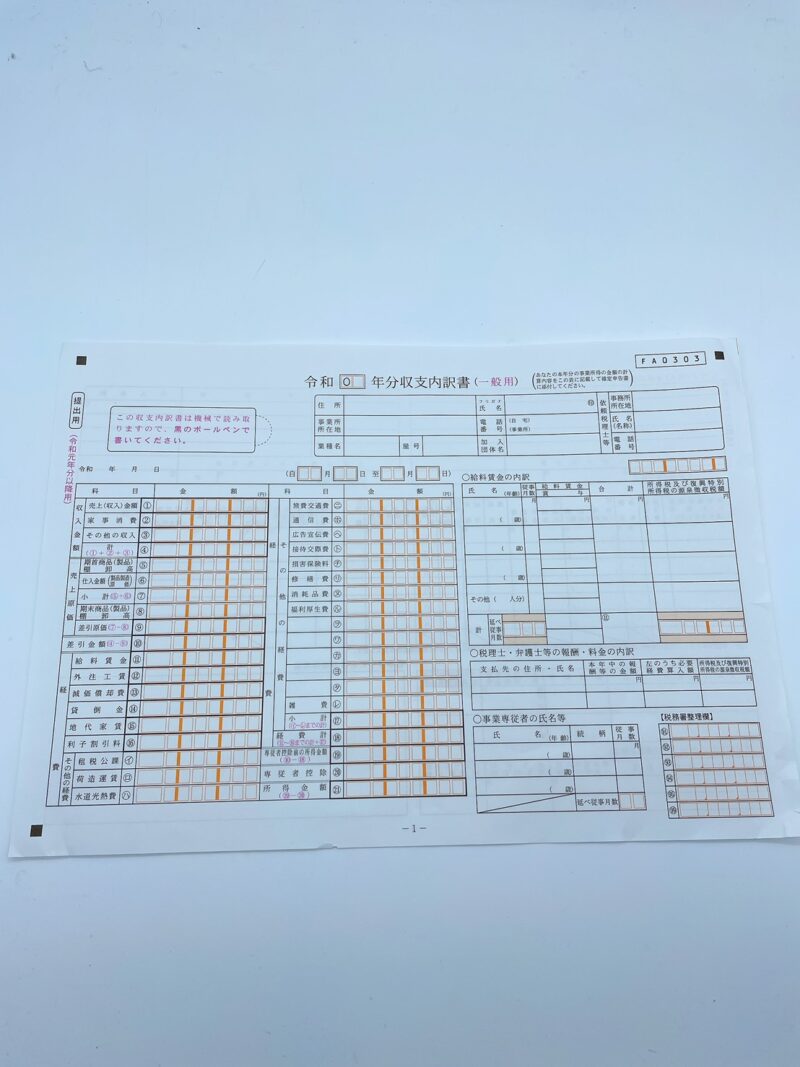

また、『白色申告』の方は下記の収支内訳表が必要になります。

『青色申告』の方は、他にも決算書などを提出しなければなりません。

確定申告書は、最寄りの税務署にお問い合わせする事で入手できます。

また、e-Taxなどで申告書のプリントから提出まで自宅で完結することもできます。

e-Taxを使用すると、かなり時間短縮できて便利ですよね。

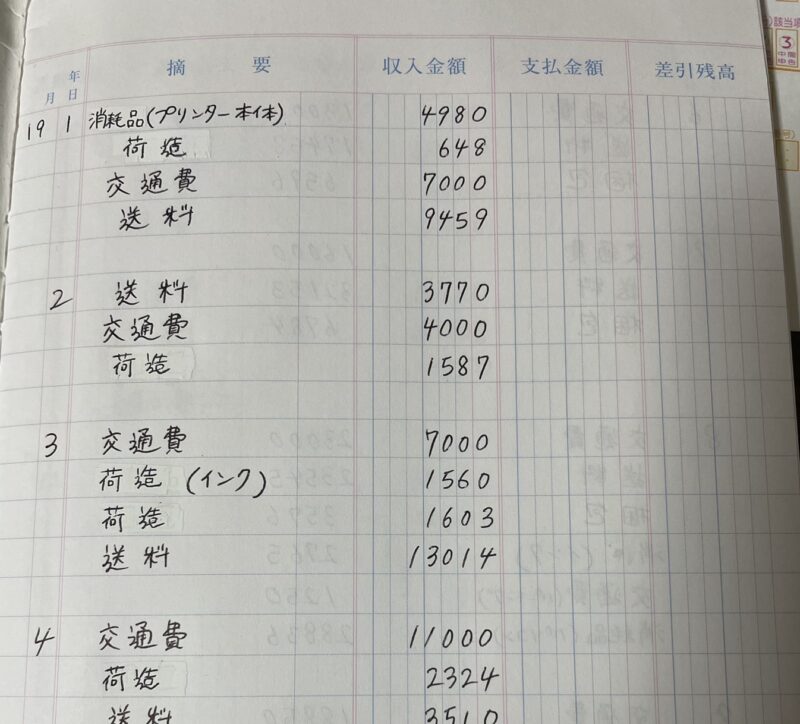

最後は確定申告書に記載する為に必要な収入や支出などの帳簿を用意する必要があります。

こちらの帳簿は、自分がわかりやすくする為なので、簡単にメモやノートなどに記載した物で構いません。

僕の場合は白色申告として申告してたので、このように簡単な帳簿をノートに付けてました。

(青色申告の方は細かな記帳義務や決算書などが必要になってきます)

※サラリーマンの方でせどりやネットビジネスを副業でされている方は、

給与所得の源泉徴収票が必要ですので、提出して下さい。

※ここからは申告書の記入例について大まかに解説します。

・白色申告の方は、確定申告書B・収入内訳書

・青色申告の方であれば確定申告書B・青色申告決算書

こちらの上記、それぞれ2点の申告書を作成します。

実際に収支内訳書と青色申告決算書の内訳内に

・収入金額

・売上原価

・経費

等の科目が分けられてますので、自分で記載した帳簿を確認しながらここに記入していきます。

それぞれ、売上・原価・経費の合計金額など内訳の記入が完了したら、所得金額を計算します。

次に上記に記したとおり、確定申告書Bの書類を提出するのですが、申告書Bには第一票と二票があります。

第一票には、『売上・原価・経費』などの合計金額を計算して記入していきます。

左上の収入金額の緑の枠内の(ア)の部分に売上合計、所得金額、水色の枠内の①に所得金額を記入します。

最後は赤枠の所得から差し引かれる金額の欄に

差し引かれた合計額を記入します。

次は右の青色枠内の税金の計算の所得金額を出します。

所得金額の(9)ー所得から差し引かれる金額の合計(25)で課税所得の合計金額を計算できます。

第二表には、社会保険料控除・生命保険控除・扶養控除などの保険に加入してる場合はそれぞれ記入していきます。

後は合計金額を出す事で納める税金が確定します。

このように確定申告というものが、毎月の売上に対して税金がかかってくるので、支払わなければならないのです。

また起業をすることによって、会社員と違って、自分でやらなきゃいけない事が増えます。

ですが、この経験などが、考え方や様々な学びとして成長することができました。

当初、、不安で仕方なかった確定申告…

自営業というものは、ご自身で業務などをやることになるので、責任は全て自分にあります。

会社員の頃は、ほとんどの業務に関すると思うのですが、毎日やる業務など言われた事をあたりまえのように行いますよね。

例え、何かミスやトラブルなどがあった場合でも最終的には会社がほとんど責任をかばってもらってる立場という事なのです。

自営業を始める事で、仕事に携わる業務管理など全て自分ですることになると思います。

従業員を雇っていると、話は変わってきますが、基本的には起業したばっかりの頃は自分で全部業務をやる感じです。

僕、自身もせどりを通して実感した事は

自分でおこなうことで、特に行動力・考える力などが一歩成長できたことです。

みなさんも確定申告、何をどのように始めればよいのか、

訳がわからないと思います。

僕も当初は、みなさんと同じ気持ちでした。

確定申告は税理士に依頼した方が良いのか?

確定申告は自分でできるのか?

税理士さんに依頼した方が良いのか?

まず、大多数の方はこのように考えられると思います。

確かに、税理士さんに依頼すると素人では到底無理な経理など全て丸投げできます。

ですが、法人や青色申告ではない限り、難しい経理などは一切ありません。

白色申告の個人事業主でしたら、自分で確定申告をおこなった方が良いでしょう。

個人事業主の白色申告の場合だと、例えば税理士さんを雇う場合、自分で確定申告をおこなって所得税を支払うより、逆に依頼費用が高くなる場合があるという事を、税理士さんからこのように言われました。

結果、確定申告は、依頼する事なく申告することができました。

しかし、やってみると思ってたより申告は案外簡単なものでした。

所得税の支払い用紙も当日にもらう事が可能です。

正直、初心者の方は、せどりの売上がまだ少ないと思うので、白色申告で充分だと思います。

売上が上がったタイミングなどで、白色から青色に申告方法を変更するという感じが良いと思います。

法人化になると、経理や帳簿などがかなり、専門的になってくるので、税理士さんを依頼しないとまず無理です。

僕が実際に白色申告の為にやっていた事は以下の通りです。

・事業で使った物を日毎にノートなどメモに記載して残しておく

・確定申告に向けて、合計金額を計算しておく。

白色申告は、たったのこれだけの単純な事です。

初心者の方は、とりあえず事業に関する全てのレシートを全てまとめておいて、事業に使った仕入れや経費などの金額をメモしておく。

結果的に、メモしておくことは確定申告の際にわかりやすく、まとめておく事で無駄な時間が省けることです。

レシートや領収書を残す目的は、もしも税務調査なので調査が入った場合、仕入れ証拠としてレシートや領収書などが必要になる為です。

この事から、必ずレシートや領収書などは確定申告が終わっても保管しておきましょう。

もっと簡単に日々の帳簿や経理を効率化したいという方は以下の会計ソフトをおススメします。

僕もせどりを始めた当初はレシートなど数枚でしたが、仕入れが上達する事に毎月のレシートが増えてくるので管理が大変でした。

なので、確定申告の前日に大変な事にならないように、仕入れた日などはその日にしっかりレシートなどまとめて管理しておきましょう。

めんどくさいから、後でいいや!

など、後伸ばしにする事で、前日ギリギリになって間違いなどしないように余裕を持って準備しておきましょう。

また、確定申告を詳しく確認したい方は、国税庁のサイトをチェックするか直接、税務署などに電話すれば問題ないです。

このブログが読者様のお役にたてれば幸いです。

最後までお読みいただきありがとうございました。